HKSブログ

ものづくり補助金は「圧縮記帳」が使えます!

補助金には原則税金がかかります

新規設備投資をしたい事業者様にとって、心配の種が資金です。

ものづくり補助金は事業者様の力強い味方ですが、それでも3つの心配が残ります。

① めでたく申請が採択されても補助金は原則、後払いです。設備を発注して全額支払い、交付手続きをして、はじめて補助金を受け取ることができます。当座の支払資金の確保が必要です。

② 補助率は1/2だったり2/3だったり。補助金を受け取っても、残りの資金は自己負担です。

③ そして税金の支払です。補助金は事業者様の収入(益金)になりますので、原則、法人税や所得税の課税対象です。

やっと受け取った補助金ですが、確定申告後に税金の支払に当てなければならないのでしょうか・・・

固定資産の「圧縮記帳」とは

このような事態を避ける方法として、ものづくり補助金で購入した固定資産には、「圧縮記帳」という会計処理が認められています。

例として、60百万円の機械を買うためものづくり補助金を申請し、採択されたケースを考えましょう。

圧縮記帳をしなかった場合の法人税は、次のとおりとなります。

(仮に 補助率:2/3、法人税率:30%、機械の減価償却:5年間の定額法 とします。)

益金 (補助金受贈益): 40百万円

損金 (減価償却費) : 60百万円 ÷ 5年= 12百万円

法人税 : (益金 40百万円-損金 12百万円)× 税率 30%= 8.4百万円

一方、圧縮記帳した場合は、補助金分だけ、固定資産に計上した機械の価値を圧縮し「圧縮損」を計上できます。

そのため、その年の法人税を減らすことができます。

益金 (補助金受贈益) : 40百万円

損金 (固定資産圧縮損): 40百万円

損金(減価償却費) :(購入額 60百万円-圧縮額 40百万円)÷5年=4百万円

法人税 : (益金 40百万円-損金(40百万円+4百万円))× 税率 30% =△1.2百万円 つまり 0

「圧縮記帳」の効果は納税タイミングの先送り

ただし、「圧縮記帳」の効果は税を免れること(免税)ではなく、税を払うタイミングの先送りです。

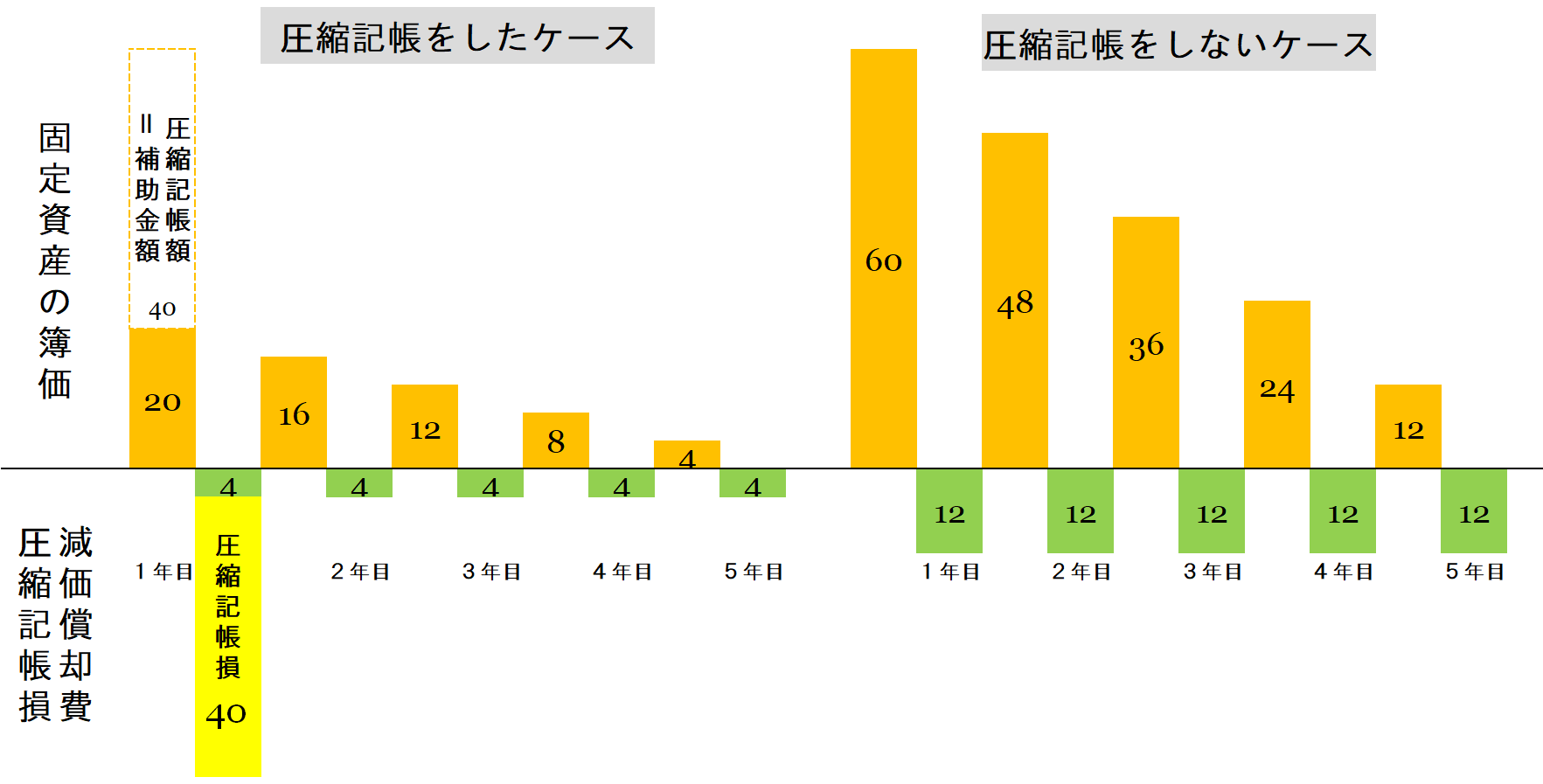

減価償却費は、支出を伴わない費用として、課税所得を押し下げる節税効果があります。(下図 右)

しかし、購入した設備の「圧縮記帳」をしてしまうと、その分だけ毎年の減価償却費は少なくなります。(下図 左)

翌期以降に支払う法人税は、「圧縮記帳」をしないケースに比べ増えることになりますので、その点にご注意ください。

(図はクリックすると大きく表示されます)

まとめ

「圧縮記帳」により、設備を購入し、ものづくり補助金の交付を受けた年の税金負担を減らせることをご紹介しました。

ここで示した例の計算は、単純化されています。

事業者様の個々のケースについては、税理士にご相談のうえ、会計処理を進めていただくようお願いします。

ものづくり補助金(令和元年度補正・令和二年度補正「ものづくり・商業・サービス生産性向上促進補助金)に、圧縮記帳が認められていることについては、こちらのリンクでご確認ください。

HKSでは、補助金のご相談にのっています。お分かりにならない点がありましたら、お気軽にお問合せください。

HKSパートナー、中小企業診断士

ひとこと:HKSブログを通じて、補助金の勘どころを分かりやすくお伝えして参ります!