HKSブログ

【事業再構築補助金】本当にあった怖い話

銀行の方針変更でせっかくの採択がやり直し!

「採択」されたら補助金がもらえると考えがちですが、実はいくつもの落とし穴があり、補助金獲得に至らないことが少なくありません。

今回は、補助金を使って新工場建設を計画し見事採択されたにもかかわらず、銀行の急な方針変更により窮地に陥った事例をご紹介します。

正確性を高めるために細かい数字をあげていますが、読み飛ばしていただいても結構です。

採択までの経緯

A社は、首都圏近郊に立地する研究開発型の機械製造企業です。

新事業を行うために、A社保有の土地に事務所兼工場の新設を計画しました。

メインバンク(B銀行)に資金調達の相談にいったところ、B銀行も応援してくれるそうです。

加えて、銀行員から以下のような提案がありました。

・「事業再構築補助金」という補助金があり、これに採択されれば該当経費等の3分の2が交付されるのでトライしてみてはどうか

・資金は銀行が面倒をみる。補助金が交付されるまでのつなぎ資金も出す

・補助金を申請するためには認定支援機関と共同で高いレベルの事業計画を策定しなければならないが、B銀行が認定支援機関を紹介するし金融機関の確認書も出す

A社社長は、ものづくり補助金や小規模事業者持続化補助金の申請書を自力で申請して採択を勝ち取った経験があり、高い計画策定能力をお持ちです。

事業再構築補助金は初めてでしたが、事業計画を認定支援機関のアドバイスを受けながら作成し、チェックも受けて質の高い計画書を策定し申請しました。

結果は、努力が実りみごと採択を勝ち取ることができました。

ちなみに、新事業の事業計画は以下の通りです。

・ 5,000万円かけて建物を新築(うち新事業に使用する分は3,000万円)

・ 建物費のほかに経費が3,000万円必要。総事業費は8,000万円。

・ 補助金申請額は5,000万円(建物新事業分3,000万円+該当経費2,000万円)

※ 補助率2/3なので補助金額は3,333万円

・ 新事業の資金調達は

(補助金が使える場合)補助金3,333万円+B銀行融資3,000万円+自己資金1,667万円

(補助金が使えない場合)B銀行融資6,000万円+自己資金2,000万円

銀行の融資拒否

ところがその後、B銀行から融資はできないと言われました。

理由は、「経営環境が不安定だから」とのことです。

確かに材料の半導体が何十倍にも高騰し、しかも手に入れるのに半年以上かかるような状況でした。

ただこのことは事前に銀行に話してあります。そのうえで融資可能、補助金獲得にも協力するということだと思っていました。

納得がいかないため銀行に詰め寄ったところ、明確なことは言わなかったのですがどうやら他にも理由があるような感じでした。

それは、不動産担保の問題です。

銀行から不動産購入資金を借り入れる場合、一般に購入した不動産を担保に入れます。

担保とは、返済ができなくなった場合に処分して返済に充てるもので、抵当権や根抵当権を不動産に設定することによって効力が発生します。

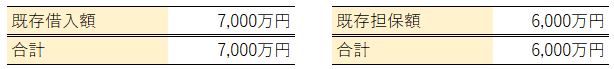

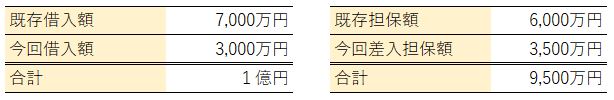

現在の取引バランス(融資と担保のバランス)は以下の通りです。

B銀行は7,000万円融資しているのに対して、担保は6,000万円です。もしA社が返済不能になった場合1,000万円の融資が回収できません。。

B銀行はどうも3,500万円の根抵当権を設定しようと考えていたようでした。

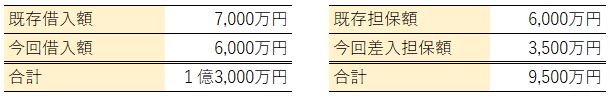

今回の事例で、補助金を使わない場合のB銀行が考える取引バランス(融資と担保のバランス)は以下の通りです。

B銀行は1億3,000万円融資するのに対して、担保は9,500万円です。もしA社が返済不能になった場合、3,500万円の融資が回収できなくなります。

今回融資すると、担保の不足額が増えてしまいます。そこでB銀行は補助金を使うことによって融資額を低くしようと考えました。

補助金を使った場合のバランスは以下のようになります。

B銀行は1億円融資するのに対して、担保は9,500万円です。もしA社が返済不能になった場合未回収額は500万円になります。

現状1,000万円の担保不足が500万円に減るので、B銀行にとってはいい話です。

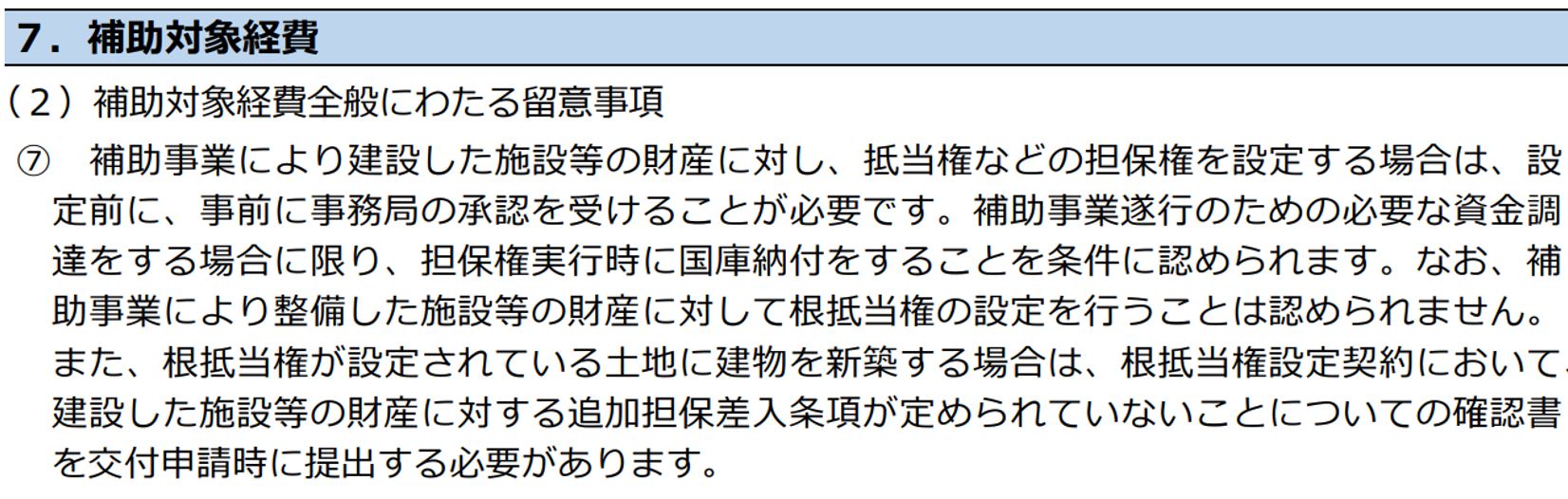

しかし、事業再構築補助金の公募要領には、以下のように書かれています。

ポイントは、以下のとおりです。

① 担保権を設定する場合は、設定前に事務局の承認を受けることが必要である

② 補助事業遂行のために必要な資金調達をする場合に限り、担保権実行時に国庫納付することを条件に認められる

③ 根抵当権の設定は認められない

根抵当権が設定できないことに、B銀行の担当者は当初気がつきませんでした。

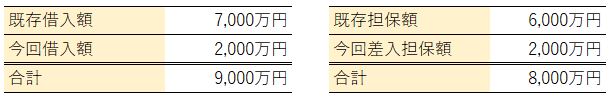

(審査がとおれば)抵当権は設定できますが、抵当権は融資残高とともに減少してしまいます。例えば1,000万円返済したときのバランスは以下のようになります。

担保不足額は1,000万円、つまり今回融資する残高と担保額は同じ金額になるので担保不足額が改善することはありません。

加えて、担保権実行時に最大3,333万円を国庫納付しなければならないので、その分B銀行の融資回収額が減ってしまします。

これは銀行にとって大きなデメリットでしょう。

ほかに、今回の融資以外はカバーできない、永久に他の担保を設定できないなども銀行にとってのデメリットになります。

このような事業再構築補助金特有の不動産問題があり、事業環境の不安定さも相まって融資を断られてしまったようです。

■ 新築建物の申請ポイントついて詳しく知りたい方は、下記記事もどうぞ。

対応と教訓

借り入れができなくなってしまったので自社所有の新工場はあきらめ、他に土地建物を賃借する計画に変更しました。

事業再構築補助金事務局に変更届を出し、幸いなことに承認を受けることができました。

交付申請も通り、現在事業計画通りに新事業を進めて、顕著な実績をあげています。

本事例より学べる教訓は、次のとおりです。

① 金融機関との交渉は慎重に

金融機関は、補助金の専門家ではありません。補助金に関する知識が十分ではない担当者もいらっしゃいます。ですので、仮に金融機関からもちかけられた話でも、慎重に対応することが望ましいでしょう。

また金融機関は、発言を撤回することがあります。

私のお客様で支店長・融資部から融資実行をとりつけ、融資証明(融資することを約束する書面)も発行してもらったにも関わらず、融資が急に否決された会社があります。

役員会で否決されたそうです。

金融機関の「融資OK」はOKでないこともあると、頭の隅に入れておいた方がいいかもしれません。

② 信頼できる認定支援機関を選ぶ

公募要領を読み込んでA社社長が事前に補助金の担保条件について銀行員に指摘していたら、このようなトラブルにならなかったかもしれません。

しかしこれは理想論だと思います。

本業で忙しい経営者が、そんな細かいことまでやっている余裕はないでしょう。それでは、どうすればよいでしょうか。

私は、信頼できる認定支援機関を選ぶことが大切だと思います。

今回も認定支援機関がしっかりとしていたら、事前に問題点が明らかになっていたのではないかと思います。

金融機関が紹介する認定支援機関は信頼できることが多いですが、絶対に大丈夫という訳ではありません。任せっぱなしにするようなことは避けましょう。

中小企業基盤整備機構が運営する中小企業支援サイト「J-Net21」には、認定支援機関の選び方について以下のように書かれています。

1)依頼する企業の業務について造詣が深いか

2)常にコンタクトが取れるか

3)認定支援機関としての安定感があるか

4)熱意があるか

■ 認定支援機関の選び方について詳しく知りたい方は、下記記事もどうぞ。

③ 「補助金申請の事業計画」と「金融機関向け事業計画」は違うものと心得る

補助金申請の事業計画では、その補助金の目的に合っているかが重視されます。また採択されないと意味がありませんので、審査項目を意識して作成されることが多いでしょう。

一方、金融機関は貸したお金がきちんと返ってくるかを重要視します。財務内容も細かくチェックされます。

A社は、補助金申請のためにつくった事業計画をそのままB銀行に提出したそうです。もし外部環境変化への対策など金融機関が納得できるような資料を提出していたら、B銀行の態度も違っていたかもしれません。

■ 事業計画の変更について詳しく知りたい方は、下記記事もどうぞ。

おわりに

「銀行がこんな方針変更をするなんて信じられない」と思った方も多いのではないでしょうか。

補助金額が3,000万円を超える事業計画書の場合、「金融機関による確認書」が必要です。

「金融機関が確認書を発行してくれたから、融資することにも納得しているのだろう」と考えがちですが、実際には確認書の発行と融資実行は別だと考えている金融機関は少なくありません。

せっかく採択されたのに頓挫してしまうことがないように、金融機関の考え方を知って十分な事前準備を行いましょう。

補助金に関するリスク要因はたくさんあります。

リスクを回避するためには、専門家をうまく使うことがカギになります。

「自分が主体となって進めるが、ひとりよがりになるのではなく専門家の知識や経験を上手に取り入れる」そんな心構えで補助金獲得にチャレンジしてください。

HKSは補助金に関する最新情報を入手し、事業者様のニーズに応じて、最適な補助金の活用方法をご提案しております。充実した体制で事業者様のサポートを行っていますので、ぜひHKSまでご相談ください。

補助金活用支援会(HKS)パートナー、中小企業診断士、

認定経営革新等支援機関、東京都リスターター支援事業メンター

ひとこと:事業再生、創業、スタートアップ支援を得意としています。

中小事業者様の困りごとを解決する記事をお届けします。